プラットフォームサイトを立ち上げるにあたって、決済手段として何を用意するかはとても大事な問題です。

「取引のたびに振込してもらうのは手間だろうなぁ」

「エスクローサービスを提供したいけど、為替取引の問題が怖いなぁ。何か方法はないだろうか」

そんな時に選択肢となるのが、ポイントサービスですね。

ただし、ポイントサービスは、一定の場合に、前払式支払手段として、資金決済法の規制を受けます。

詳細は下の記事をご覧ください。

今回解説するのは、そんなポイントサービスのうち、第三者型と呼ばれる前払式支払手段の法的な仕組みです。

ユーザーの便宜の裏側で、意外と知られていない仕組みがあり、これが適切に、利用規約などに反映されている必要があります。

これは、前払式支払手段に該当して、法的な規制を受ける場合はもちろんのこと、適用除外となる場合にも参考になりますので、是非一読を。

[toc]

1 第三者型前払式支払手段の法的な仕組み

第三者型前払式支払手段は、自家型以外の前払式支払手段のことをいいます。

- 自家型

- 発行者もしくは発行者と密接な関係にある者との取引においてのみ、代価弁済のために使用できる前払式支払手段

- 第三者型

- 発行者など以外の者との取引において代価弁済に使用できる前払式支払手段

1-1 契約関係とお金の流れ

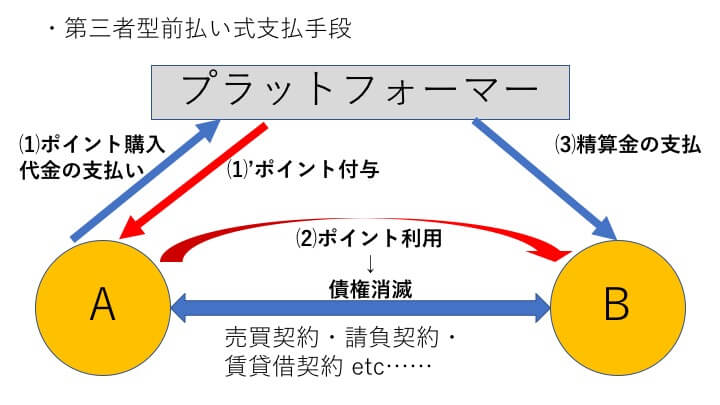

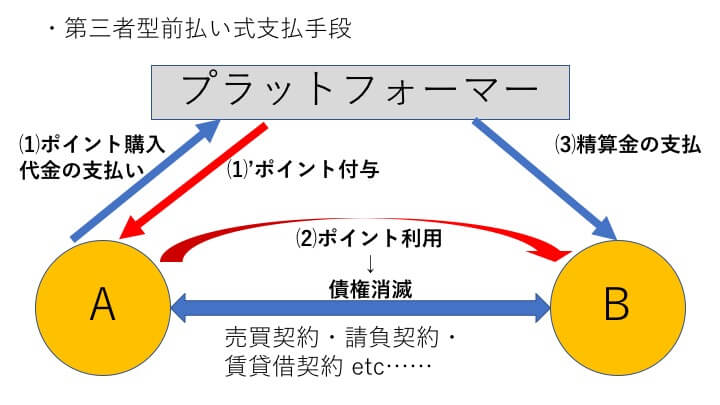

先ほど説明しました通り、第三者型は、その名の通り、第三者も登場するため、契約関係は、自家型ほど単純ではありません。

②発行者と加盟店との間での、ポイントの利用・清算に関する契約

正確には、この二つに加え、③ポイント利用者と加盟店との間の取引契約もありますが、これは、原則、プラットフォーマーが関与するものではありません。

まずは、⑴ポイント利用者に対して、ポイントを発行し、その対価が、プラットフォーマーに支払われることになります。

また、一方で、プラットフォーマーは、加盟店との間で、加盟店契約を結び、発行したポイントを利用できるようにしておきます。

そして、ポイント利用者と加盟店の間で、何らかの取引をされた場合に、⑵その取引の決済に関して、ポイントが利用されることになります。

このポイントの利用によって、加盟店のポイント利用者に対する代価請求権は消滅するという建て付けが一般的です。

しかし、ただ代価請求権が消滅するだけでは、加盟店に取引の代金が入らないままですね。

そこで、⑶ポイント発行者たるプラットフォーマーから加盟店に対して、ポイントを利用した決済がされた場合に、利用された額に相当する額を精算金として支払うことになるのです。

そして、このような決済サービスを利用させているということから、加盟店に対して手数料を請求し、プラットフォーマーの利益とするわけです。

(実際には、手数料を差し引いて加盟店に払うことが多いと思います。)

1-2 為替取引該当性?

さて、この前払式支払手段。

お金の流れだけを見ると、プラットフォーマーを介して、ポイント利用者から、加盟店にお金が流れているだけですね。

そうすると、前払い式支払手段は為替取引として、銀行法の規制も受けるのではないかということに気づいた方はいらっしゃるでしょうか。

結論としては、第三者型前払式支払手段は、銀行業や資金移動業の登録が必要とされない場合がほとんどです。

第三者型前払式支払手段については、資金決済法による規制を受けており、これが銀行法の特別法と解釈されているのです。

ただし、その趣旨は、前払式支払手段の利用が、取引場面においてのみなど、金融的な機能が限られていることにあるといわれています。

そうであれば、仮に、ポイントというかたちをとっているとしても、実質は、為替取引であると判断されるおそれがないわけではないのです。

特に適用除外となるために、6ヵ月以内と期間を区切って、払い戻しも可能としている場合などは注意が必要です。

エスクロー方式とは、契約と支払いの前後が入れ替わっている点が違うだけなので、収納代行と似たような問題が生じます。

詳細は、下記記事をご覧ください。

2 利用規約に必要な条項

これらの仕組みがそれぞれ、適切に利用規約などに反映されていなければなりません。

また法律に従った内容である必要もあります。

先ほど説明したように、プラットフォーマーとの契約は、形式上は2種類ですので、それぞれ見ていきましょう。

2-1 ポイント利用規約

ポイント利用規約は、プラットフォーマーがポイント利用者側に対して、ポイントを発行する際の規律となる規約です。

- ポイントの利用範囲

- ポイント発行の方法

- ID・PWの管理

- ポイントを利用した決済方法

- 払い戻しに関すること

- 利用期間に関すること

・ポイントを利用できる範囲

ポイントを利用できるのは、別途加盟店契約を結んでいる加盟店のみであることを明記しておきましょう。

ポイント利用規約の中で、加盟店を網羅的に記載する必要まではありません。

プラットフォーム型のCtoCサービスであれば、一律に加盟店規約にも同意してもらうことが考えられるでしょう。

・ポイント発行の方法

ポイント発行は、一種の売買ともいえますので、発行にあたっての手続きなどについても定めておいた方がいいです。

購入単位や上限額、ID・PWで管理する場合にはこれを通知・設定することについても定めておく必要があるでしょう。

・ポイントを利用した決済方法

ここが一番大事なところです。

先ほど説明した代金支払いの流れが反映されていなければなりません。

すなわち、①加盟店に対する代金支払いに利用できること、②利用した場合、利用したポイントの相当額において、代金の支払いがあったものとみなすことの2点です。

これにより、この①②の性質をもったポイントが発行されることが特定されることになります。

・払い戻しに関すること

資金決済法の適用を受ける場合には、原則として払い戻しには応じられないことを明記しておく必要があります。

法律上、第三者型前払式支払手段の払い戻しは制限されているからです(資金決済法20条5項)

・利用期間に関すること

この期間を6か月以上とするか6か月未満とするかで、資金決済法の規制を受けるかどうかが変わってきます。

払い戻しに関する規定と連動するので、注意してください。

2-2 加盟店規約

加盟店規約は、加盟店に対してポイント決済サービスを利用させるための契約です。

そこで、先ほど説明した決済のフローとして、以下のような規定が必要でしょう。

- ・ポイント利用者にポイントによる決済をさせること

- ・ポイントの利用により代金の支払いをしたものとみなすこと

- ・ポイント利用相当額について、プラットフォーマーから精算金を支払うこと

- ・ポイントサービス利用の手数料を支払ってもらうこと及び、精算金の支払の際にこれを差し引くこと

また、第三者型の発行者は、加盟店に対する支払いを確実にするための体制を整備する必要があります(資金決済法10条1項4号)。

そのため、加盟店契約をするに際しては、加盟店の実在等について調査するほか、締結後に変更がないかなどについて確認できるようしておいた方が望ましいです。

加盟店になるための条件を付したり、加盟店に遵守させる事項について定めたりすることが考えられます。

まとめ

第三者型前払式支払手段の法的な建て付けとそれを反映させるために必要な条項について説明してきました。

説明したのは重要な部分だけですので、実際に規約とするためには、他にも定めるべきことがありますので、その点はご注意ください。

また、別途、資金決済法の規制を受ける場合には、第三者型前払式支払手段の発行者としての登録や、その場合に遵守しなければならない義務もあります。

ユーザーの便宜を図ることと、そのための事業者の皆さんのコストから、どのような方法を採用するかの資料にしてください。